「ドル建て保険」は、アメリカの通貨「ドル」で保険金を積み立て、運用する保険です。

金利の高い外貨での運用は、満期時に大きなリターンを得る可能性もありますが、その分日本円にはないリスクもあります。

「外貨でお金を積み立てる」ことは、まず運用の手間にかかる「手数料」を保険会社に支払う必要があり、ドルから円に両替するときも「為替手数料」がかかります。

為替の変動によって預けたお金の価値も変わる「為替リスク」も外貨を扱うなら無視することができず、決してメリットばかりとはいえません。

ですが、リスクを把握しておけばそれを回避しながら運用することで、大きなリターンを得ることも可能です。

ここでは、「ドル建て保険」のリスクについてご説明します。

Contents

「ドル建て保険」のリスク

「ドル」で保険金を運用することにはどんなリスクがあるのでしょうか。

<ドルで保険金を運用するリスク>

- 手数料がかかるのでコストが高い

- 為替手数料が必要

- 為替リスクによって将来もらえる保険金が増減する

さまざまな「手数料」がかかるのでコストが高い

保険の契約や維持、保障に必要な費用は円建ての保険でもかかります。

ですが、外貨を扱う「ドル建て保険」の場合は円建てのものより高い手数料が必要になり、「円建ての保険より運用コストが高い」というリスクをまず考えなければいけません。

保険の運用に関する手数料(保険関係費)は契約者の年齢や契約内容によって変わってきますが、これらは別途請求があるわけではなく、支払った保険料から差し引かれます。

また、個人年金を積み立てていざ年金の支払い期間に入ると、その維持に関する費用も保険金から引かれることになります。

特に、「ドル建て保険」の中でも保険料の総額を一度で全額支払う「一時払い」のものは、銀行で取り扱う金融商品の中でも手数料が高い傾向にあります。しかし内容について「十分な説明がないまま売りつけられる」ということもあるので注意が必要です。

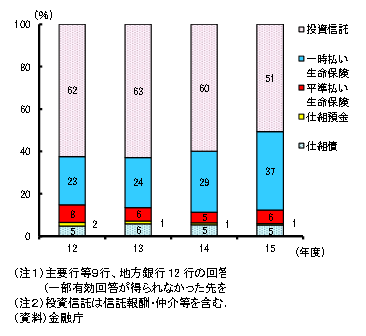

下のグラフは、銀行が販売している金融商品について、手数料の比率の変化を示したものです。

上記を見るととわかるように、銀行が得る「ドル建て保険(一時払い)」の手数料は年々増加しています。これは「契約者より銀行にとって有利な商品を売りつけられる」という危険があります。

金融庁では、「より低コストで同じ経済効果を得られる選択肢があるにもかかわらず、そうした情報提供を行わないまま、商品構成が複雑なパッケージ商品を提供し、高い手数料を徴収するといった行為は、顧客のニーズよりも、販売・製造者側の論理で金融サービスを提供しているのではないかと」と、よりリスクについての説明を銀行に促しています。

この通告を受け、現在多くの銀行が「一時払い」の「ドル建て保険」に関する手数料を提示するようになりました。

「ドル建て保険」を契約する際は、「契約時や契約年数に必要な手数料はいくらかかるか」という部分をあらかじめしっかり確認しておき、契約後に「こんなに引かれるなんて」と後悔することのないようにしましょう。

外貨の両替には為替手数料が必要

積み立てた保険金を受け取る際は、ドルから円に両替することになります。

また、毎月の保険料も円からドルに両替したもので支払います。

このとき、「為替手数料」が必要になることも円建ての保険と違う部分です。

「為替手数料」は「1ドル=○○円」と決まっています。

例えば「ソニー生命」の場合は「1ドル=0.01円」(2015年11月時)となっており、1万円を両替する場合は「0.01円×10000=100円」が必要になります。

保険料を毎月支払う場合は、その度に為替手数料が必要になり、円建ての保険にはないコストがかかることになります。

「為替手数料」についても、契約前に確認しておきましょう。

為替リスクによって将来もらえる保険金が増減する

「ドル建て保険」が抱えるリスクの一つに、「為替リスク」の影響を避けられないことがあります。

「為替リスク」とは、為替の変動によってそのときのお金の価値が変わり、預けている保険金の額が増減することです。

「保険料をドルから円に計算して支払う」「保険金をドルから円に両替して受け取る」など円ベースで発生する損益は為替レートに左右されます。

保険料を支払ったときよりも、満期時や解約返戻金を受け取るときに円安になっていると利益がありますが、逆に円高になると損をする可能性があるのですね。

毎月保険料を支払って積み立てていくタイプの保険は、そのときの為替レートによって毎月払う金額が変わってきます。円高が進んでしまうと、契約時より保険料が上がる可能性があることを頭に入れておく必要があります。

また、「一時払い」タイプのものは、「支払ったときの為替レート」と「満期時の保険金や解約返戻金などを受け取るときの為替レート」の差が大きく影響します。

どちらも円安であればその差はプラス、もしくは同等になりますが、満期時や解約するときに円高であれば、最悪「元本割れ」を起こすリスクを否定できません。

「将来為替の相場がどうなっているか」を予想するのは難しく、「満期時に決まった額を受け取れるという保証がない」ことは、円建ての保険にはないリスクです。

そのため、「ドル建て保険」を検討するなら「一時払い」のものより「毎月保険料を積み立てる」ものの方が、より円高による損失を防げることになります。

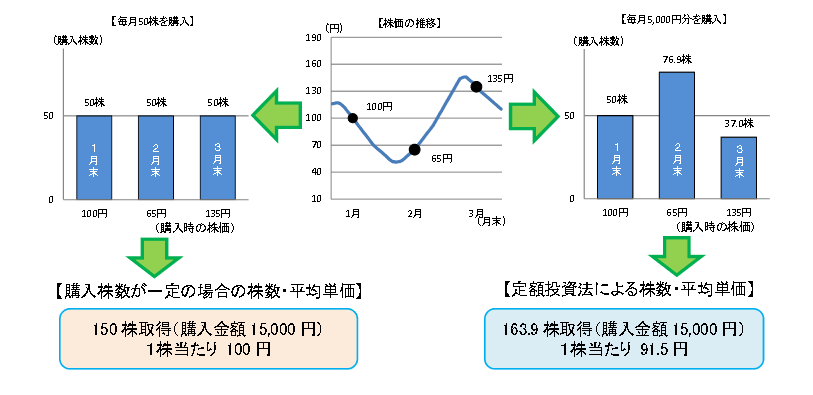

金融庁では、このような「積立投資」に対して「ドル・コスト平均法(定額投資法)」を有益な方法として紹介しています。

「ドル・コスト平均法」とは、主に株式や投資信託の投資方法の一つですが、外貨を一度に購入するのではなく、「毎月決まった額(円)で継続して購入する」ことです。

「安いときには大量に購入し、高いときには少なく購入する」ことで、必要なお金(保険料)の平均値を低く抑えることができます。

下の図は、「ドル・コスト平均法」について金融庁が提示しているグラフです。

上記のように毎月決まった量で購入するより、決まった額で購入する方が、平均の単価が安くなることがわかります。

毎月決まった量を購入するやり方だと、高値のときには損をするのですね。

一方、「ドル・コスト平均法」には、「将来右肩下がりになる市場だと最終的に損をする可能性が高い」というデメリットもあります。

「ドル建て保険」は、日本より通貨の価値が安定し、高い金利を設定しているアメリカの金融市場がターゲットになっています。

多少の変化はあっても、将来的に大きな暴落が予想されにくいので、長期間運用することでより大きなリターンを望めるものです。

より利益を出すために、「ドル建て保険」を「ドル・コスト平均法」で運用することは、理にかなっているといえます。

また、毎月の保険料が決まっているので、円建ての保険と同じように家計を安定させることにも有効です。

「為替リスク」を回避する方法の一つとして、「ドル・コスト平均法」を採用した保険料の支払いができるプランを選ぶことも検討してみましょう。

「貯蓄」としての流動性が悪い

「ドル建て保険」は、高い金利で保険金を運用できることが大きなメリットですが、その半面「短期で解約すると損をする」可能性の高いものです。

「ドル建て保険」には「終身保険」「養老保険」「個人年金」の3種類がありますが、どれも長期での運用が前提となっています。

短期で解約することが損になるのは、主に先で述べたようにさまざまな手数料がかかることが原因です。

解約時には、「解約控除」などの名目で保険料を支払った年数に応じて積み立てた保険金から手数料が差し引かれます。

例えば「マニュライフ生命」の場合、「積立金額 × 36% × (1 – 経過月数 / 120)」の解約控除が必要になります。

解約控除費についてははっきりと明示している保険会社が少なく、「実際いくらかかるのか」は契約する前にあらかじめ確認しておきましょう。

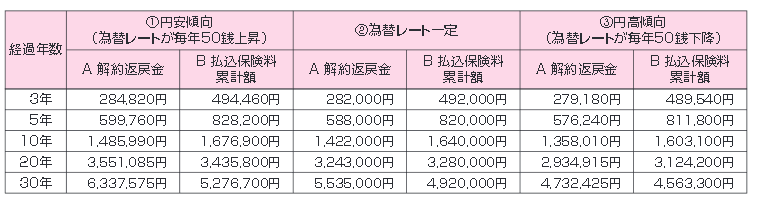

下は、ソニー生命が提示している解約返戻金についての表です。

条件:米ドル建終身保険/30歳/男性/保険期間 終身/保険料払込期間60歳まで/個別扱年払保険料1,640米ドル/保険金額10万米ドル

これによると、為替レートが一定(②)の場合であっても、払い込んだ保険料より解約返戻金が多く戻ってくるのは「20年後」となります。

為替レートが円安(①)の場合は契約年数が20年でも多少増えていますが、ここから解約控除費が引かれることを考えると、大きなリターンは望めないといえます。

終身保険や学資保険など、満期まで30年のような長い運用期間のある保険は、契約から短い年数で解約すると「元本割れ」を起こす危険性があることを頭に入れておく必要があります。

特に「ドル建て保険」など外貨建ての保険は運用に円建てより高い手数料が必要になり、コストを抑えるためにも短期での契約はしないことが望ましいでしょう。

満期時に受け取った保険金をすぐ両替すると損になることも

「ドル建て保険」は、満期がくると保険金をドルから円に両替して受け取ります。

ですが、そのとき円高であれば、為替レートの影響を受けて実際に受け取れる保険金がかなり下がってしまうということもあります。

また、両替にはさらに「為替手数料」がかかることも忘れてはいけません。

ですが、保険金を受け取ってもすぐには両替せず、円安になるタイミングまで待つことができれば、このような為替リスクを回避することができますね。

そのためには、「保険金を据え置ける」プランを選ぶことが重要です。

満期時に受け取った保険金をそのまま据え置ける特約があるかどうかを確認し、その際は据え置いている期間の金利などもチェックしましょう。

まとめ

日本の国債の金利が低下しているため、近年国内外の生命保険ではドル建て、外貨建て保険が注目されています。

日本に比べて諸外国は金利が高いため、高いリターンが見込めるからです。

しかしその分損失するリスクもあるので、それを理解した上で外貨建て保険を検討するようにしましょう。

また、検討する際はライフプランナーの説明をしっかり受けることをおすすめします。

ここまで解説してきた通り、外貨建ての保険は返戻率が高い分考慮しておくべきリスクも多数あります。

保険内容を十分理解するために無料相談サービスも利用してみましょう。

無料保険相談サービスを活用しよう

「外貨建て保険とかよくわからない」

「わかりやすく直接教えて欲しい」

と思う方は無料で出来る保険相談サービスを使ってみましょう。

無料保険相談サービスは生命保険会社の販売員が自社の保険を勧めるのではなく、保険の専門家(ファイナンシャルプランナー)が複数の保険商品から利用者に最も適した保険を選定して提供するサービスです。

保険相談サービスは複数社(十数社)の保険会社が提供する保険商品を取り扱っているため選択肢が多く、自分の生活環境に合わせた保険が見つかりやすいです(FPが提案してくれます)。

保険相談サービスを検索出来る保険ニアエルは、全国にあるおすすめの相談窓口を検索することができます。

以前私自身、ニアエルを利用して相談を受けたことがありますが、無理に加入を勧められることもないので安心して利用できました。

こういった無料の保険相談のサービスはその場ですぐに加入しなくても問題ありませんので試しにお話だけでも聞いてみると良いですよ。

「生命保険に加入したいけどどれがお得なのかわからない」

「保険料の負担がきついから解約しようか迷っている」

「自分にとって一番最適な保険に入りたい」

現在日本で加入できる生命保険会社は数十社にのぼり、各社それぞれたくさんのプランを提供しているため、一人で保険選びをするのは非常に難しいです。

保険のビュッフェが提供する無料保険相談サービスでは、保険の専門家(ファイナンシャルプランナー)があなたに最適な保険を紹介してくれます。

保険相談は無料で出来ますし、もちろん「お話だけ聞いて加入しない」でもOK!

ご検討ください。

※保険の見直し一つで年間数万円以上の保険料が変わってくることもあります