個人年金に加入した場合の大きなメリットとして、「個人年金保険料控除」を受けられるというものがあります。

「個人年金に払い込んだ保険料に応じて年間の所得から一定の金額が差し引かれることにより、課税対象となる所得額を減らすことができる」という仕組みです。

この仕組みを「個人年金保険料控除」の他に「一般生命保険料控除」、「介護医療保険料控除」の3つをまとめて『生命保険料控除』と呼んでいます。

個人年金に加入した場合、この生命保険料控除制度によって節税することが可能です。

今回は「その仕組み」と「どのくらい節税できるのか」「手続き方法」について解説します。

Contents

生命保険料控除の仕組み

「生命保険料控除」は所得控除の1つです。

払い込んだ生命保険料に応じて、一定の金額が契約者(保険料負担者)のその年の所得から差し引かれる制度。税率を掛ける前の所得が低くなることにより所得税、住民税の負担が軽減されます。

生命保険料控除にはいくつか種類があります。

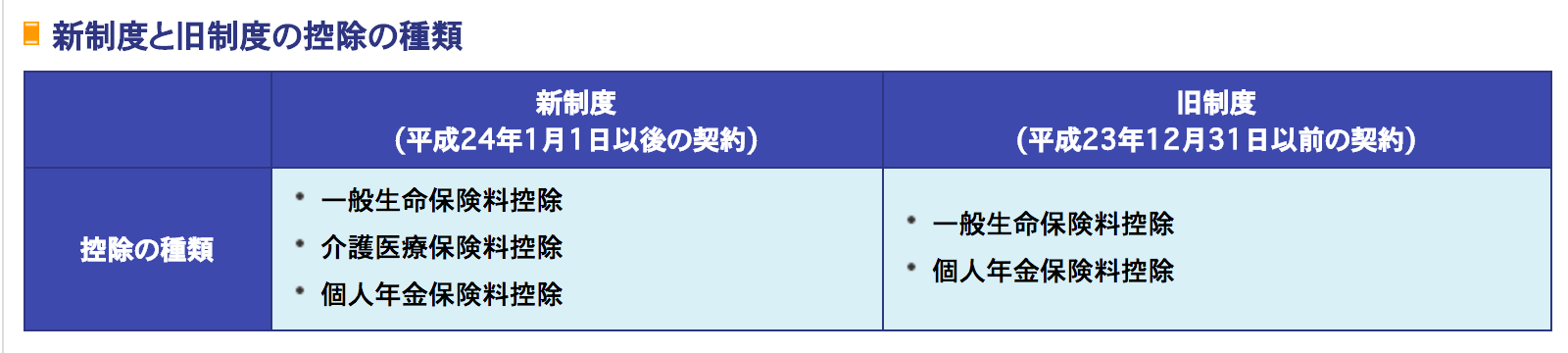

現在は契約した時期によって、以下2つの制度が存在しており、それぞれの控除の種類が異なります。

1.成24年1月1日以後に契約した生命保険等の新しい制度(以下、新制度)

2.平成23年12月31日以前に契約した生命保険等の旧制度(以下、旧制度)

(出典:「税金の負担が軽くなる生命保険料控除」| http://www.jili.or.jp/knows_learns/basic/tax/premium.html)

(出典:「税金の負担が軽くなる生命保険料控除」| http://www.jili.or.jp/knows_learns/basic/tax/premium.html)

上記の通り、新制度・旧制度共に「個人年金保険料控除」という種類がある為、一定の条件※を満たした個人年金に加入していれば生命保険料控除が受けられる、ということになります。

※一定の条件とは以下の通り

次のすべての条件を満たし、「個人年金保険料税制適格特約」を付けた契約の保険料。

- 年金受取人が契約者またはその配偶者のいずれかであること。

- 年金受取人は被保険者と同一人であること。

- 保険料払込期間が10年以上であること(一時払は対象外)。

- 年金の種類が確定年金や有期年金の場合、年金受取開始が60歳以降で、かつ年金受取期間が10年以上であること。

※個人年金保険で「個人年金保険料税制適格特約」を付加していない場合や、変額個人年金保険は、一般生命保険料控除の対象になります。

※また、災害入院特約・疾病入院特約など特約を付加している場合、特約部分の保険料は旧制度では「一般生命保険料控除」の対象になり、新制度では保障内容ごとに「一般生命保険料控除」または「介護医療保険料控除」に分類されます(生命保険料控除の対象外になる特約もあります)。

(参考:「税金の負担が軽くなる「生命保険料控除」|http://www.jili.or.jp/knows_learns/basic/tax/premium.html)

一般的に個人年金の名称で販売されている保険は保険料控除の条件を満たしていることがほとんどですが、中には満たしていない保険もあります。

例えばアフラックの「55歳払済プラン(新規契約は終了)」は50歳から55歳までの払込プランで、保険料払込期間が5年しかないため個人年金保険料控除の対象外となります。

保険料控除が適用されるかどうか、事前に販売員やファイナンシャルプランナーに必ず確認しましょう。

新制度における生命保険料控除の3分類

本ページでは新制度について詳しく解説いたします。

旧制度については「学資保険で生命保険料控除はされる?」で詳しく解説しています。

新制度では契約する保険の保障内容によって3種類に控除が分類されます。

| 控除枠 | 対象となる主な保険の種類 |

|---|---|

| 一般生命保険料控除 | 死亡保険、学資保険等 |

| 個人年金保険料控除 | 個人年金保険等 |

| 介護医療保険料控除 | 医療保険、介護保険、所得補償保険等 |

- ・一般生命保険料…生存又は死亡に起因して一定額の保険金、その他給付金を支払うことを約する部分に係る保険料

- ・介護医療保険料…入院・通院等にともなう給付部分に係る保険料

- ・個人年金保険料…個人年金保険料税制適格特約の付加された個人年金保険契約等に係る保険料

例)終身保険:一般生命保険料控除 総合医療特約:介護医療保険料控除

個人年金の場合、上記3つの控除枠のうち基本的に3つ目の「個人年金保険料控除」が適用されますが、保険商品によって変わってくる(わかりにくい)ことがあります。

例えばプルデンシャル生命のリタイアメント・インカム(年金支払型特殊養老保険)は「年金」と名称が付いており、年金が貰えるプランだと説明されますが、控除枠は「個人年金保険料控除」ではありません。

養老保険に区分されるため上記新制度2つ目の「介護医療保険料控除」の控除枠となります。

詳しくは後述しますが、保険料控除は枠ごとに上限があるため、複数保険に加入する場合は加入している保険がどの控除枠に該当するか把握しておく必要があります。

生命保険料控除の控除額計算方法

「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」のそれぞれについて所得税・住民税ごとに、次のとおり所得控除額を計算します。

所得税の控除

所得税の控除額は以下の通り算出します。

| 年間の支払保険料 | 所得控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円~4万円 | 支払保険料等×1/2+1万円 |

| 4万円~8万円 | 支払保険料等×1/4+2万円 |

| 8万円以上 | 一律4万円 |

住民税の控除

住民税の控除額は以下の通り算出します。

| 年間の支払い保険料 | 所得控除額 |

|---|---|

| 1.2万円以下 | 保険料の全額 |

| 1.2万円~3.2万円 | 保険料×1/2+6千円 |

| 3.2万円~5.6万円 | 保険料×1/4+1.4万円 |

| 5.6万円以上 | 一律2.8万円 |

生命保険料控除の控除限度額

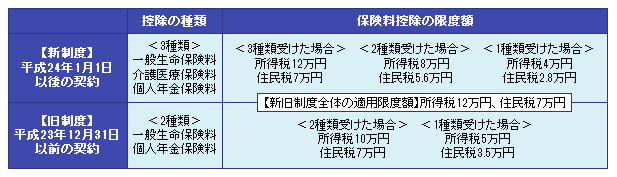

上記の通り「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」のそれぞれについて所得税・住民税ごとに所得控除額があり、それら全てを合計した金額が所得から控除されます。

ただしそれら全ての控除には限度額があり、最大で所得税が120,000円、住民税が70,000円となっていますが一つの保険(保険料控除枠)だけでは適用されません。

新制度の場合、1種類の控除枠では最大で所得税4万円、住民税2.8万円となっているので1つの保険では最大限に節税することが出来ません。

※下の表は新制度、旧制度の保険料控除限度額を表したものです(生命保険分化センターより引用)

1つの枠だと上限が小さいため、出来る限り分散して保険料控除枠を使った方が節税出来ます。

「今加入している保険、これから検討する保険がどの控除枠となっているか?」

このことを把握しておきましょう。

実際の節税効果は?

ここまでで、生命保険料控除によってその年の「所得がいくら控除されるか」についてご説明しました。

続いて「差し引かれた所得額によってどれだけ税金が安くなるのか」について解説していきます。

所得税の控除例

まず、所得税についてです。

所得税は課税対象となる所得金額に応じて、以下の通り計算します。

| 課税所得額 | 税率 | 控除額 |

|---|---|---|

| 千円~194.9万円 | 5% | 0円 |

| 195万円~329.9万円 | 10% | 97,500円 |

| 330万円~649.9万円 | 20% | 427,500円 |

| 695万円~899.9万円 | 23% | 636,000円 |

| 900万円~1,799.9万円 | 33% | 1,536,000円 |

| 1,800万円~3,999.9万円 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

生命保険料控除によってこの課税対象となる所得金額そのものを減らすことができる為、結果的に支払う所得税を安くできる、という仕組みです。

一例を挙げると、課税所得額が300万円だったとした場合、所得税は20万2500円となります。

【300万×10%-9万7500円=20万2500円】

ここで生命保険控除が4万円あると、課税所得額が296万円となり、所得税は19万8500円となります。

【296万円×10%-9万7500円=19万8500円】

つまり4,000円の節税となるわけです。

住民税の控除例

続いて住民税についてです。

住民税の仕組みとして、前年の所得に応じて金額が決まる「所得割」部分と、地方自治体ごとに一律で決められた「均等割」部分との合算で構成されています。

・均等割…各地方自治体で決められた金額

・所得割…個人の所得に対して合計で10%の税率

よって、上の「住民税の生命保険料控除額」に記載の上限2.8万の生命保険料控除を受けた場合、控除を受ける前と比べて2.8万の10%である2,800円の節税となります。

つまり、所得税と住民税の合計で6,800円の節税効果があることになります。

1年間だけ見ると少ない金額に見えるかもしれませんが、生命保険料の払込期間が30年だとすると6,800円×30年=204,000円もの節税効果があるわけです。

生命保険料控除に確定申告は必要か

生命保険料控除の手続きは以下のとおりです。

所得税で手続きをしていれば、住民税の手続きを行う必要はありません。

【会社員の場合】

(原則、確定申告は不要)

生命保険会社の発行する「生命保険料控除証明書」を会社から毎年配られる「給与所得者の保険料控除等申告書」(年末調整の書類)に添付し、勤務先に提出して年末調整で控除を受けます(給与天引きにより保険料を払い込んでいる場合は、「生命保険料控除証明書」の添付は不要です)。

※会社員の場合、原則確定申告は不要ですが、給与の年間収入額が2,000万円を超える場合などは確定申告が必要になります。

【自営業者の場合】

(確定申告が必要)

翌年2月16日から3月15日までの所得税の確定申告において、「生命保険料控除証明書」を確定申告に添付して控除を受けます。

※「生命保険料控除証明書」を紛失した場合は、生命保険会社に連絡して再発行を受けることができます。

確定申告が必要な人はこんな人

確定申告の対象者は以下の通りです。

- 給与所得者でも年収2,000万円を超える人

年末調整の対象外となり、確定申告が必要となります。

その他副業等をやっていて、年末調整の対象となる給与所得以外に20万円を超える人は確定申告が必要とされています。 - 公的年金受給者

原則確定申告が必要。

ただし公的年金の収入が400万円以下で、それ以外の所得が20万円以下の場合は確定申告不要です。 - 自営業者

給与や公的年金以外の所得だけがある人は、確定申告は必要になります。

その他注意点は下記の通りです。

※住民税の申告は必要

上記の確定申告対象者に当てはまらない場合も、住民税の申告は必要となります。

(会社員の場合は年末調整にて申告するので、確定申告は不要です)

なぜなら住民税の計算は確定申告のデータを基に行なう為です。

確定申告した人は自動的に住民税の計算が行われますが、確定申告していない人は計算すべきデータがないため、市区町村へ住民税の申告をする必要が出てくるのです。

まとめ

上記を以下にまとめました。

- 個人年金に加入することで、生命保険料控除制度のうち個人年金保険料控除を受けることができる

- 個人年金保険料控除の限度額は支払い保険料によって所得税:最大4万円、住民税:最大2.8万円の控除が受けられる

- 生命保険料控除制度を適用する保険契約が複数ある場合、合計の限度額は所得税:12万円、住民税:7万円

- 生命保険料控除を受けることで、所得金額を減らすことにより節税ができる

- 生命保険料控除の申告は会社員であれば原則確定申告は不要、自営業者の場合は確定申告が必要

個人年金で出来る節税は1年だと課税所得額300万円(年収約550万程度)で6千円~7千円程度とあまり魅力的に感じられませんが、30年間加入し続ければ20万円以上と結構な金額になってきます。

金利がほぼゼロに近い今の銀行に毎月1万円ずつ預けても当然そこまでのリターンは得られません。

(金利0.1%、月1万円×30年間で得られる利益は54,000円程度)

そのため余剰資金は預金するよりも個人年金のような貯蓄型の生命保険に加入する方がメリットは大きいです。複数加入する場合は控除が最大12万円なので上記の3倍程度(概算)の税金控除が見込めます。

保険料控除がどの枠に適用されるのか、そもそも適用されるかどうかは資料を見てもわかりにくいことがあるので検討する際は担当の販売員やファイナンシャルプランナー等に聞いてみることをお勧めします。

現状で相談できる専門家がいない場合は保険見直しラボ等を活用してみてください。

執筆者:鄭 恵美

「生命保険に加入したいけどどれがお得なのかわからない」

「保険料の負担がきついから解約しようか迷っている」

「自分にとって一番最適な保険に入りたい」

現在日本で加入できる生命保険会社は数十社にのぼり、各社それぞれたくさんのプランを提供しているため、一人で保険選びをするのは非常に難しいです。

保険のビュッフェが提供する無料保険相談サービスでは、保険の専門家(ファイナンシャルプランナー)があなたに最適な保険を紹介してくれます。

保険相談は無料で出来ますし、もちろん「お話だけ聞いて加入しない」でもOK!

ご検討ください。

※保険の見直し一つで年間数万円以上の保険料が変わってくることもあります