「生命保険は入り口が狭く出口が広い」「自動車保険は入り口が広く出口が狭い」と言われています。自動車保険は生保に比べて加入はしやすいが保険金が支払われにくいという意味です。

生命保険の保険金は問題なく支払われることが多いため、トラブルになりにくい。

しかし自動車保険は揉めることが多々あり、保障金が支払われないというトラブルが少なくありません。自動車保険に弁護士特約というのがあるのはそのためです。

本ページでは自動車保険の保険金をしっかり受けられるよう、加入する際に最低限注意したいポイントを解説します。

Contents

その車を運転するのは誰?

自動車保険では運転する人の区分を決める必要があります。

注意したい点は「自動車保険は運転する人」と「契約する人」が分かれている点です。自動車保険業界では以下のようにいいます。

- 契約者:契約する人

- 被保険者:運転する人→保険料や補償対象が変わってくる

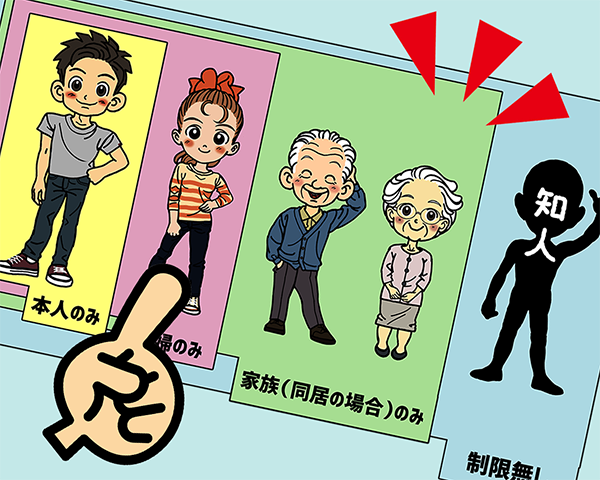

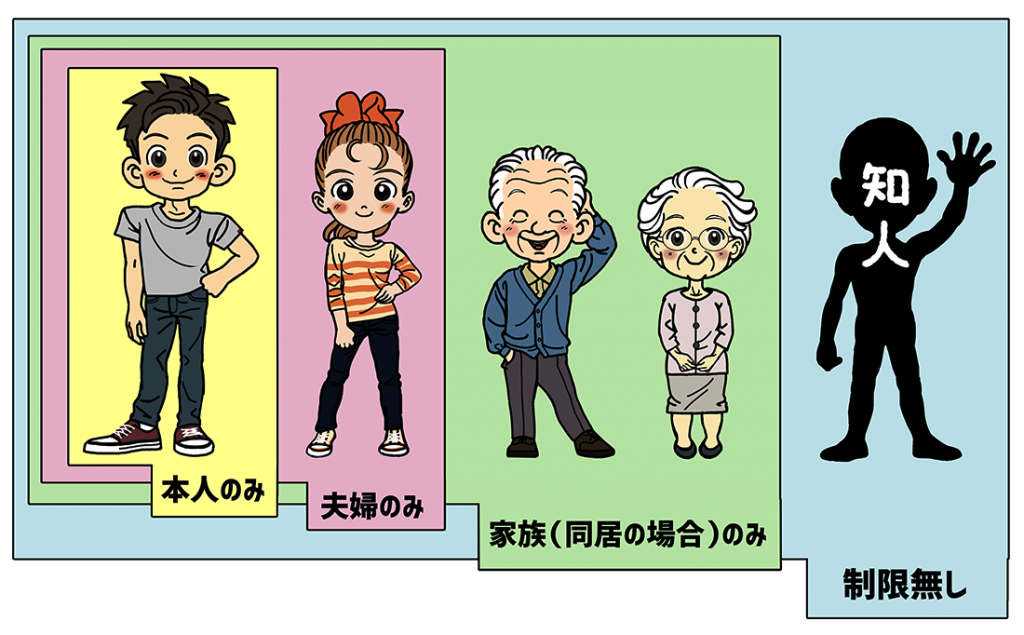

運転する人(被保険者)の区分はほとんどの保険会社で以下の4つに分けられます。

- 本人のみ

- 本人と配偶者

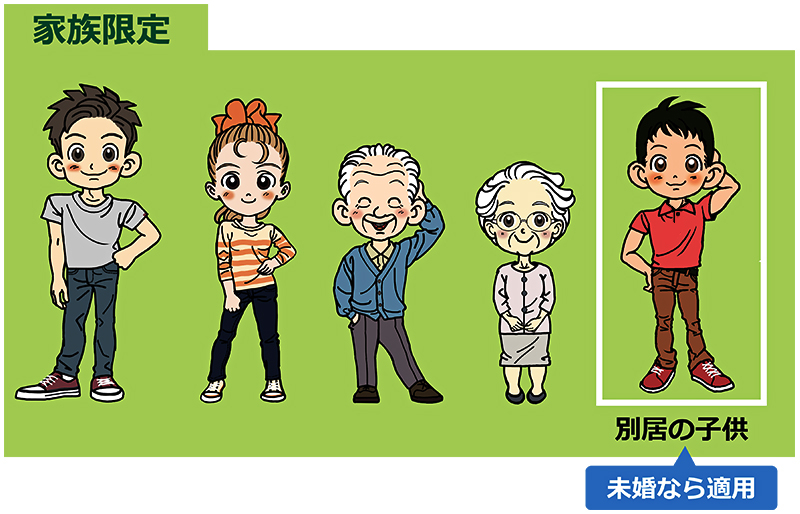

- 運転者家族(本人またはその配偶者の同居の親族・別居の未婚の子供を含む)

- 限定なし(本人または配偶者の知人や友人、別居の既婚の子供)

「限定なし」以外の区分を選ぶと割引が適応されて保険料が安くなります。

しかし保険料が安くなるからといって区分選びを間違うと保険料が支払われない場合があります。

限定なし以外は運転者に注意しよう

本人のみや家族のみ等に限定して保険料を下げる時は運転者に注意しましょう。

特に気を付けたいのは別居している子供に関する区分です。

18歳以上の子供がおり親と別居していたとします。たまに帰省する際に親の車を運転するなら、親の自動車保険の運転者区分を「運転者家族限定」にしておけばOKです。

しかし子供が既婚者だった場合は運転者家族として認められないため、事故をしても保険金は支払われません。

普段は本人しか運転しないから「本人限定」にして保険料を下げようと思う方は多いでしょう。

しかし飲み会で送り迎えをしてもらうために配偶者に運転してもらう・長距離の運転で友人と交代することがあるといった「本人以外が運転する機会」は無いか改めて確認しておきましょう。

本人以外が運転することが稀であっても、もしその時に事故をしてしまっては保険金が支払われず大変なことになる可能性もあります。

もちろんあらかじめそれを承知の上で「本人限定」で加入することは問題ありません。

しかしその場合、自分以外の人が運転する際はその旨を伝えましょう。

車の所有者は誰?

様々な事情で車の所有者と主に運転する人が違うということもあるでしょう。

所有者:車検証などの「所有者欄」に名前が書かれている人のこと

例えば「同居している彼の名義の車だが、自分が主に運転する。」や「親の名義になっているが、運転するのはほとんど自分である。」といったことは少なくないと思います。

その場合も保険には加入できますが、被保険者となる運転者と所有者が違う場合は手続きの際に申告する必要があります。

間違った情報のまま契約してしまうと事故の際に間違いが発覚し「保険金が支払われない」「契約が解除されてしまう」可能性があります。

契約時には告知義務事項に則って故意に嘘を吐かない限り間違いはないと思います。しかし数年後に状況が変わり、契約時と食い違いが起きて保険金が支払われないということは多々あります。

少なくとも更新時に状況が変わっていないか見直しをするようにしましょう。

運転者の年齢は?

運転者の区分には本人や配偶者といった区分以外にも年齢区分があります。運転者区分で決めた「車を運転する人」の中で最も若い人の年齢に合わせて区分を決めるとお得に契約出来ます。

以下の年齢区分が一般的です。

- 年齢を問わず補償

- 21歳以上補償

- 26歳以上補償

保険によっては30歳以上補償・35歳以上補償など細かく決められている場合もあります。

保険料は以下のように年齢が上がるにつれて下がっていきます。

年齢を問わず補償>21歳以上補償>26歳以上補償

しかしこれも保険料が下がるからといって適当に決めてはいけません。

例えば、27歳の男性と25歳の女性の夫婦が「本人・配偶者限定」「26歳以上補償」で契約したとします。配偶者限定を付けているので妻が運転して事故をしても保険金は支払われるように感じますが、年齢が25歳だと26歳以上補償に当てはまらないので、保険金が支払われない可能性があります。

保険契約は「条件を完全に満たしている場合のみ」保険金が支払われます。

これもまた最初の契約時には満たしていても、数年後に「いつの間にか補償対象から外れていた」ということにならないように注意が必要です。

車の使用目的は?

車の使用目的は主に3つに分けられていて、それに合わせて決めなければなりません。

「通勤や通学にも使うけれど日常やレジャーでも使う」という方は多いので迷いがちな部分です。使用目的の選び方を間違えると保険金が下りないこともあるため、使用目的の選び方も確認しておきましょう。

使用目的は一般的に以下の3つから選択するようになっています。

- 通勤・通学用

- 業務用

- 日常用・レジャー用

それぞれご紹介していきますね。

通勤・通学用

年間を通して通勤や通学に車を利用する日が15日以上である場合に選びます。

- 含む:自分の通学、自分以外の幼稚園や小学校への送迎

- 含まない:保育園

このあたり間違いやすいところですね。

「年間を通して」となっているので月20日通学に使っているが、夏休みや冬休みを計算に入れると月15日以下になるという場合もあります。しかし通学の場合は長期休みは計算に入れませんので注意しましょう。

業務用

業務での利用が年間を通して週5日以上または月15日以上の場合に当てはまります。運転する時間が極端に長くなるので保険料は一番高くなります。

一般的に自宅の車を業務用にすることはないと思うので会社や事業者以外がこの区分を選ぶ必要はありません。

日常用・レジャー用

通勤・通学・業務用のどれにも当てはまらない場合は日常用を選ぶことになります。最も保険料が安くなる使用目的です。

日常用・レジャー用としていても例外的に通勤や通学に使った場合でも補償対象となります。

補償対象は以下のとおりです。

- 月平均15日以下の「通勤・通学」に該当していない場合

- 普段は通勤、通学用としての使用はしていないが「雨の日」だけの使用の場合

ただしこの際本当に普段日常的に「通学・通勤」で使っていないかを証明することが出来なければ保険金は下りない可能性があります。

登録する車に間違いはないか?

契約中に車を変えた場合、「保険はまだ満期になっていないから…」とそのまま契約を継続するという方も多いでしょう。しかし車を変えた場合は必ず保険会社に報告する必要があります。

報告せず車を乗り換えた場合は事故を起こしても保険金が下りない場合がほとんどなので、注意しておきましょう。

納車前にちゃんと事前連絡しておいて、新しい車を運転するその日からちゃんと保険が適応されるようにしておきましょう。

保険金が支払われない場合をチェックしておこう!

その他にも保険金が支払われない場合があります。出口が狭い分細心の注意を払って「支払われない場合」を確認しましょう。

ここではよくある保障対象外の一例を紹介します。

海外での事故は対象外

自動車保険では被保険者が運転していれば乗る車が別の人のものであっても保険金が支払われるという特約があります。

例えばレンタカーや友人の車を運転して事故をしたときなどが対象になります。

しかし特約を付けていても海外での自動車事故は例外となる場合がほとんどで国内の事故しか保障されません。

海外での自動車事故については海外旅行保険に自動車運転時の事故をカバーする特約を付ける必要があります。

海外旅行保険の詳細は海外旅行保険の必要性と契約する際の注意点にてまとめています。

災害による損害には保険金が支払われない

地震や津波・噴火、台風などが原因で車に損害があっても、通常は保険金は支払われません。

ただし以下の特約や保険をつけることで保険金を受け取ることが可能です。

- 車両保険に地震・噴火・津波特約をつけることで災害時に車が全損しても一定額の保険金を受け取ることが可能

- 台風及び豪雨による車の損害は車両保険を付けていればカバーすることが出来る場合がある

参考サイト:保険なるほど知恵袋|ソニー損保

車両保険の保障範囲の詳細は各保険会社によって変わってくるので水害が懸念される場合は事前に確認しましょう。

法律違反、告知義務違反で起こした事故は対象外となる

当たり前のことですが飲酒運転や無免許運転などの法律違反で事故を起こした場合、保険金が支払われません。

またこれまで解説してきた以下の項目が保険会社への告知と事実が違っていると保障されません。

- 車の運転者

- 車の所有者

- 運転者の年齢

- 使用目的

- 登録車種

加入時に車種や年齢、所有者、運転者を間違うことはないと思いますが、時間が経つにつれてこれらが変わることはよくあります。

たとえ故意でないにしても、事故発生時に登録内容と食い違いがあると保険金が全く下りない可能性があるので必ず定期的に見直しをしましょう。

補償内容をきちんと確認してから契約しよう!

契約内容が間違っていたり誤った情報を記入して契約すると、保険金が支払われないことも少なくはありません。

また契約内容をきちんと確認していなかったために、支払われると思っていた保険金がおりなかったというトラブルが起きる可能性もあります。

- 間違った内容で契約しないよう注意する

- 年齢や運転者の区分はきちんと確認する

- 補償内容は細かく確認しておく

- 定期的に見直しをする

以上のことをきちんと確認してから契約をするように心がけておきましょう。

最初は6等級から。無事故で保険料は安くなる

自動車保険は等級制度と呼ばれる制度によって保険料が変わってきます(全保険会社共通です)。

等級制度は1等級~20等級まであり、自動車保険を初めて契約する人は6等級からスタートします。

等級は上がれば上がるほど(最高が20等級)保険料が安くなり、スタート時の6等級と最高値の20等級では保険料が2倍近く変わってくることもあります。

等級は1年間無事故で1級ずつ加算され、事故をして保険を使うと下がってしまいます。

事故をすると事故の損害だけでなく、自動車保険の保険料も大幅に上がります。保険を掛けているからと言って油断せずに日頃から安全運転を心掛けることが大切ですね。