500万、1000万といった大金の運用先として外貨建て保険を考えているなら、あなたは狙われているかもしれません。

特に銀行で一時払いの外貨建て保険に加入するときは注意が必要です。

なぜなら銀行は顧客に不利な商品を売る傾向があるということで、金融庁や国民生活センターが注意喚起をしているほどだからです。そのため銀行員がすすめてくる商品はなるべく契約しないほうが良いでしょう。

ただし何事にもメリットとデメリットがあるものなので、その両方を冷静に分析して利用を検討することが大事です。

この記事では外貨建て保険についてポイントを説明し、合わせてそのメリットとデメリットを中立な立場から検証します。

Contents

外貨建て保険とは?その種類を整理

まず、外貨建て保険についての基本を確認しておきましょう。

外貨建て保険の種類について

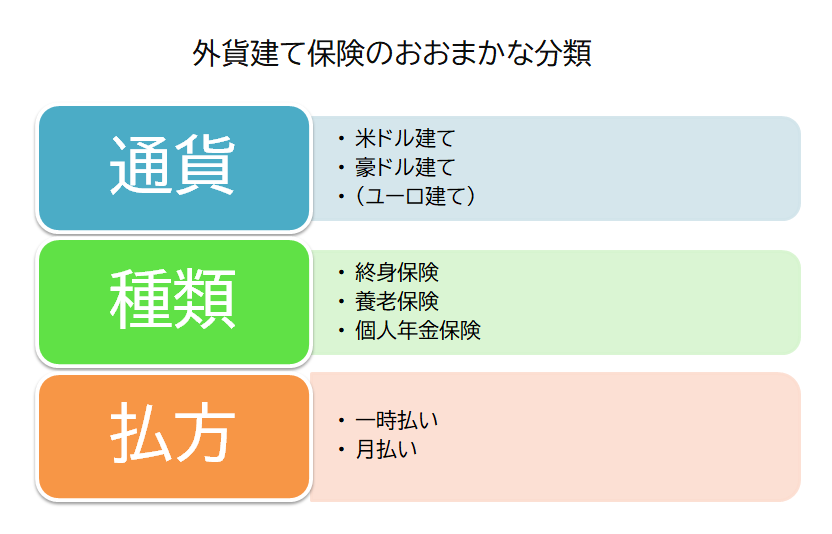

外貨建て保険とは文字通り外貨ベースの保険と考えるのが一番簡単です。通貨や保険商品の種類、保険料の払方でおおまかにわけると以下のようになります。

保険の仕組みは日本円のものと基本的に同じです。保険料を支払い、保険金の支払い事由が発生したら受取人が保険金を受け取ることができるという点は変わりません。

ただし保険料の支払いや保険金の受け取りを日本円で行う場合、保険会社が決めた為替手数料が必要になります。これは外貨建ての商品である以上は仕方がありません。

生命保険会社は外貨建て保険の販売に力を入れている

記事執筆時点(2019年2月)において、生命保険会社は外貨建て保険の販売に力を入れています。その理由は日本が低金利であり、円建ての商品では儲からないからです。

日本はマイナス金利政策がとられていることもあり、保険の運用利率である「予定利率」も低く設定せざるを得ません。そのため、日本円による終身保険や個人年金保険を販売停止としている保険会社も多いです。

しかし、外貨建て保険なら金利の高い国の通貨で運用することで予定利率を高く設定できます。消費者から見ても魅力的に映るため、保険会社各社は外貨建ての貯蓄型保険の販売に力を入れているのです。

外貨建て保険が問題視されるのは手数料。その中身をしっかり理解

外貨建て保険に興味があるなら、外貨建て保険は手数料が高いというイメージをお持ちではないでしょうか。

しかし、世間ではその中身を整理せずに語っている話が多いです。そこで、ここでは1つ1つの手数料をとりあげて解説します。

外貨建て保険の手数料をしっかり理解

外貨建て保険に加入することで生じる手数料は以下のとおりです。

- 契約初期費用(加入時)

- 保険契約関係費(毎年)

- 為替手数料(保険料支払時)

- 為替手数料(円換算時)

- 解約控除

以下、明治安田生命「エブリバディプラス」(一時払)と「つみたてドル建て終身」という2種類の外貨建て終身保険の例をもとに見ていきましょう。

参考:「エブリバディプラス」パンフレット|明治安田生命

参考:つみたてドル建て終身 ご契約のしおり 2.保険の特徴と仕組み|明治安田生命

契約初期費用

外貨建て保険を契約するときはまず「契約初期費用」がかかります。エブリバディプラスの場合は3.8%です。

契約するだけでいきなりこれだけの費用がかかってしまうのだから驚きますよね。支払う側からすれば販売(購入)手数料のような性質の費用ですが、投資信託ならゼロの商品も多いですからいくら何でも高すぎるという印象しかありません。

保険契約関係費

契約の維持・管理にかかる費用や保険金の支払いにかかる費用という名目の手数料です。世間で「外貨建て保険の手数料が高い」と言われるのは契約初期費用とこの保険契約関係費です。

エブリバディプラスの場合、契約から10年間は積立金に対して年0.43%、10年経過後は積立金に対して年0.23%とされています。また、このほか「予定利率を最低保証するための費用および死亡保険金等にかかる費用」もありますが、これは開示されていません。

契約から10年間で毎年0.43%なら、10年間で4%程度ということになります。積立金とは保険料から初期費用や保険契約関係費を差し引いた後の金額ですが、それでもかなりの負担になります。

為替手数料

つみたてドル建て終身の場合、保険料の入金時は「TTM+50銭」、保険金受取時は「TTM-50銭」が為替レートなので、1ドルあたり50銭の手数料がかかります。

TTMとは「対顧客電信売買相場仲値」のことで、金融機関で外貨を売買するときの基準となる相場です。

1万米ドルの保険金を受け取るなら10,000×0.5円=5000円が手数料相当額ということになります。これは問題ない水準と言って良いでしょう。

解約控除

つみたてドル建て終身を契約日から10年以内に解約する場合、以下の計算式で計算した解約控除という費用がかかります(エブリバディプラスに解約控除はありません)。

積立金×20%×(1-経過月数/120)

積立金が100万円で5年経過時に解約するなら1,000,000円×20%×(1-60/120)=100,000円です。10年に近づけば近づくほど安くなる仕組みです。負担が大きいので、なるべく早期に解約することのないように注意しましょう。

契約から保険金受け取りまでにかかる手数料の総額を意識しましょう。

外貨建て保険の損得にもっとも大きな影響を与えるのは為替リスク

外貨建て保険の手数料が高いのはこれまで説明してきたとおりですが、外貨建て保険を利用することによる損得に一番大きな影響を与えるのは為替リスクです。

契約時よりも円高になれば損をし、円安になれば得をするのですから相場がどう動くのか気になりますよね。そこで、過去のデータを参考にしてみましょう。

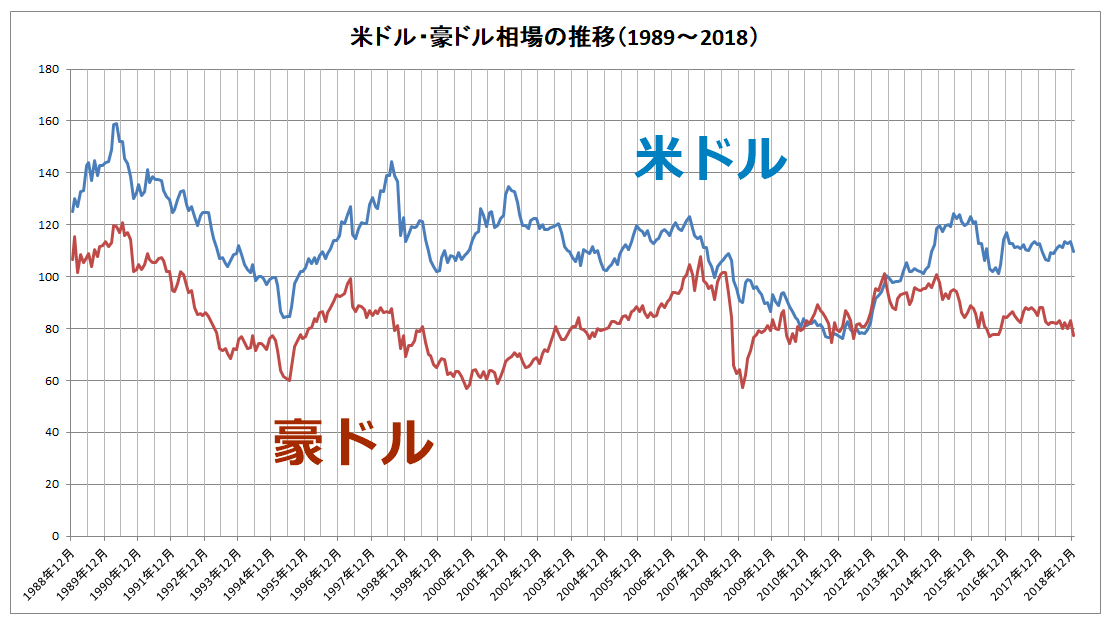

1988年から30年間における為替相場(米ドル・豪ドル)の推移をグラフにすると以下のとおりです。

データ引用元:インベスティング・ドットコム日本版

これを見ると、5年程度の短い期間でも50%前後の変動が起きることは珍しくないことがわかるでしょう。そのため、契約時よりも円高になった場合はかなり損をする可能性があります。

ただし保険金の受取時に円高となっている場合、保険金の受け取りを据え置いたり外貨のまま受け取ったりすることもできるので、円高となったときはそのような対応も検討しましょう。

外貨建て保険のリスクや手数料については以下の記事も参考にしてください。

もちろん外貨建て保険にメリットがないわけではない

外貨建て保険はデメリットについての話題が多いので、先にデメリットについて説明してきました。しかしもちろんメリットもあります。ここでは外貨建て保険のメリットについて整理します。

為替差益で大きく増える可能性がある

先述のとおり、契約時よりも円安になれば為替差益を得ることができます。契約時よりも大きく円安になれば、いくら手数料が高くても問題にならないこともあるでしょう。

外貨建て保険は手数料の高さばかりがクローズアップされますが、為替次第ではそれなりに資産が増えることももちろんあります。

外貨建て保険が問題にされるのは、リスクを理解できない人(主に高齢者)に対して銀行が売りつけることが原因です。

そのためリスクが取れるのであれば、外貨建て保険は決して検討の余地がない商品とは言えません。

参考:銀行窓口で契約した外貨建て生命保険のトラブル|国民生活センター

予定利率が高い

これも先述していますが、外貨建て保険として販売されている商品は円建ての商品よりも予定利率が高いです。少なくとも外貨ベースでは有利であることは間違いありません。

商品によっては配当金がある

「つみたてドル建て終身」は「5年ごと配当付」の保険です。そのため契約後6年目から5年ごとに、運用実績が良い場合は配当金を受け取ることができます。

予定利率の低い円建ての保険では期待できませんが(そもそも無配当の商品が多いです)、予定利率の高い外貨建ての保険なら少しは期待できるでしょう。

ただし、あくまで予定していた運用益を超える部分だけが配当の対象なので過剰な期待は禁物です。

保険なので保障が得られる

終身保険や養老保険を月払いで契約し、加入して間もなく保障の対象となる人が死亡した場合は支払った保険料よりも多額の保険金を受け取ることができます。これは保険なので当たり前です。

投資信託や外貨預金などと比べる場合はこの点をメリットとして挙げることができます。

為替差益のメリットはデメリットと表裏一体です。円高になると手数料とのダブルパンチになります。

まとめ

外貨建て保険を利用することの目的が為替差益だけであれば、無理に保険にする必要はありません。

相続対策を兼ねているケースや保障も同時に得たいのなら別ですが、運用して増やしたいだけなら外貨預金や投資信託などもあります。そのため他の手段もよく比較して利用を決めるべきでしょう。

外貨建て保険に加入するなら代理店でしっかりシミュレーションをしてもらい、為替相場がどのくらい動いたらどれだけ利益や損失が出るのかということを把握してから契約するべきでしょう。

「生命保険に加入したいけどどれがお得なのかわからない」

「保険料の負担がきついから解約しようか迷っている」

「自分にとって一番最適な保険に入りたい」

現在日本で加入できる生命保険会社は数十社にのぼり、各社それぞれたくさんのプランを提供しているため、一人で保険選びをするのは非常に難しいです。

保険のビュッフェが提供する無料保険相談サービスでは、保険の専門家(ファイナンシャルプランナー)があなたに最適な保険を紹介してくれます。

保険相談は無料で出来ますし、もちろん「お話だけ聞いて加入しない」でもOK!

ご検討ください。

※保険の見直し一つで年間数万円以上の保険料が変わってくることもあります