契約中の養老保険が満期を迎えて保険金を受け取ると、基本的に税金の支払義務が生じます。

税金の種類やかかり方についてはいくつかのパターンがありますが、正しく理解しておかないと、申告漏れをしてしまう可能性があるので心配ですよね。

そこで、この記事では「養老保険の満期金を受け取ったときの税金について」整理して解説します。

どんなときに税金が生じるのか

契約者が自身を対象に養老保険をかけているケースではそれほど問題になりませんが、保険の対象としている人や保険金受取人を契約者以外にしていると、少し話はややこしくなります。

ここでは簡単にわかるよう、ケース別に整理します。

生命保険と税金の一般的な関係

養老保険に限らず他の保険でも共通した話ですが、保険の契約では次の4種類の人を意識してください。

- 契約者

- 被保険者(保険の対象となる人。この人に何かあったら保険金が支払われます)

- 保険金受取人

- 保険料負担者

基本はすべて契約者本人がなりますが、夫が妻を被保険者として契約したり、受取人を子供にしたりするケースなどもあります。

養老保険の満期金にかかる税金を考えるうえでは、保険料を誰が負担しているのか、保険金を誰が受け取るのかの2点に注目してください。

そして、税金のかかり方は次のようになります。

- 保険料を負担する人が自分で保険金を受け取った場合 → 所得税・住民税

- 保険料を負担していない人が保険金を受け取った場合 → 贈与税

基本はたったこれだけです。簡単ですよね。

そして、所得税や住民税は、受け取った保険金が払った保険料の総額を上回った分(つまり、増えた分)が課税の対象となり、贈与税は受け取った保険金のすべてが課税対象となります。これが基本的なイメージです。

具体例

契約者や保険金受取人のパターンを、いくつか表にまとめてみました。

| パターン | ケース1 | ケース2 | ケース3 | ケース4 |

| 契約者 | 夫 | 夫 | 夫 | 妻 |

| 保険料負担者 | 夫 | 夫 | 夫 | 夫 |

| 被保険者 | 夫 | 夫 | 妻 | 妻 |

| 保険金受取人 | 夫 | 妻 | 夫 | 妻 |

| かかる税金 | 所得税・住民税 | 贈与税 | 所得税・住民税 | 贈与税 |

先述したとおり、保険料を負担する人と保険金の受取人だけ見れば、どんな税金がかかるのかがわかります。

この記事で対象とする範囲

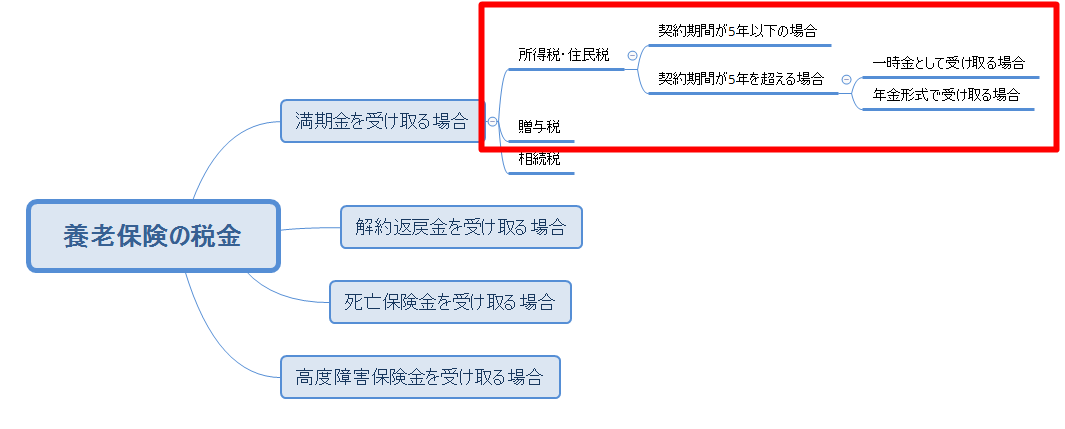

この記事で対象にしているのは、養老保険に関する税金のうち、以下の赤枠内です(クリックで拡大します)。

養老保険の満期金を受け取る場合、上画像の通り契約期間や受け取り方によってかかってくる税金が変わります。

養老保険の満期金を受け取ると、税金はどれくらいかかる?

上の画像の通り満期金の受け取りによって掛かってくる税金は契約期間や受け取り方によって変わってきます。

具体的には以下のケースにわかれます。

【所得税・住民税が発生するケース】

(保険料を負担する人が自分で保険金を受け取った場合)

- 契約期間が5年以下

- 契約期間が5年以上で一時金として受け取る

- 契約期間が5年以上で年金として受け取る

【贈与税が発生するケース】

(保険料を負担していない人が保険金を受け取った場合)

保険料を負担する人が自分で保険金を受け取った場合の税金

上述した通り、保険料を自分で支払い、自分で保険料を受け取る場合は「所得税」と「住民税」が発生します。

またその場合、以下のケースで税金の掛かり方が変わってきます。

- 契約期間が5年以下

- 契約期間が5年以上で一時金として受け取る

- 契約期間が5年以上で年金として受け取る

5年以内に満期を迎える契約の場合

契約期間が5年以下の養老保険(※)について満期金を受け取った場合は「金融類似商品」として扱われ、一律20.315%の税金(所得税15%、復興特別所得税0.315%、住民税5%)が課税されます。

たとえば、払い込んだ保険料の総額が430万円で満期保険金が500万円の場合、税額は次のようになります。

(5,000,000円‐4,300,000円)×20.315%=142,205円

なお、契約期間が5年以上であっても、5年以下の期間で解約して解約返戻金を受け取った場合も同じように税金が計算されますので、注意してください。

※対象となる養老保険は、以下の要件を満たすものです。

【保険期間】

5年以下(保険期間が5年を超える契約で契約日から5年以内に解約されたものを含む)

【払込方法】

一時払または(ア)、(イ)のいずれかに該当するもの

(ア)契約日から1年以内に保険料総額の50%以上を払い込む方法

(イ)契約日から2年以内に保険料総額の75%以上を払い込む方法【保障倍率】

次の(ア)、(イ)のいずれにも該当するもの

(ア)次の金額の合計額が満期保険金額の5倍未満

・災害死亡保険金

・疾病または傷害による入院・通院給付日額に支払限度日数を乗じて計算した金額

(イ)普通死亡保険金額が満期保険金額の1倍以下

引用元:Q.満期保険金などが源泉分離課税になる場合は?|公益財団法人 生命保険文化センター

5年以上契約して一時金として受け取る場合

課税所得の計算

5年を超える契約の養老保険では、満期金を一時金として受け取る場合と、特約を付加して年金形式で受け取る場合があります。

満期金を一時金として受け取った場合、その所得は「一時所得」として扱われます。

一時所得は以下の計算式で求めます。

(収入‐その収入を得るために支出した金額)‐特別控除額(最高50万円)=一時所得

これは住民税の計算でも同じです。50万円の特別控除額がありますが、要するに「一時所得は50万円までなら課税しません」という意味です。

また、この算式で求めた金額の2分の1が課税対象です。

所得税額の計算

先の例では、所得税額は以下のように計算します。

(5,000,000円‐4,300,000円)‐500,000円=200,000円

200,000円×1/2=100,000円(課税される所得金額)

100,000円×10%(※)=10,000円(所得税) ※税率は人によって違います。

所得税の税率は「超過累進税率」です。適用される税率は、所得によって違ってきます。

| 課税される所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円を超え 330万円以下 | 10% |

| 330万円を超え 695万円以下 | 20% |

| 695万円を超え 900万円以下 | 23% |

| 900万円を超え 1,800万円以下 | 33% |

| 1,800万円を超え 4,000万円以下 | 40% |

| 4,000万円超 | 45% |

この表の見方ですが、所得が195万円以下の部分については5%を適用し、195万円を超えて330万円以下の部分については10%を適用するという意味です。すなわち、その年の所得が250万円である場合、所得税額は次のようになります。

○ 1,950,000円×5%+(2,500,000円‐1,950,000円)×10%=152,500円

× 2,500,000円×10%=250,000円

一時所得に適用される税率は5%と10%のどちらなのかという点ですが、この場合は養老保険の満期金を受け取って一時的に所得が240万円から250万円に増えたと考えれば良いでしょうから、10%で考えるべきでしょう。

住民税額の計算

住民税については「均等割」と「所得割」で構成されます。

均等割は1人あたりいくらという形で課税されるので、養老保険の満期金を受け取ったことは影響しません。

所得割の税率は所得の金額にかかわらず10%(例外もあります)です。したがって、この例では100,000円×10%=10,000円の住民税が発生します。

5年以上契約して年金形式で受け取る場合

養老保険の満期金を年金形式で受け取る場合、その所得は「雑所得」になります。

たとえば10年満期の養老保険を契約し、800万円の保険料を支払って1,000万円の満期金を10年にわたって100万円ずつ受け取る場合、毎年、雑所得が生じます。1年ごとの雑所得の計算方法は次のとおりです。

1,000,000円(1年分の満期金)×((1,000万円‐800万円)/1,000万円)=200,000円

税額については受け取る人の条件によって異なります。会社員や公務員の場合は20万円までは非課税なので、これを超える場合は納税義務があります。

自営業者や老齢年金受給者の場合は金額にかかわらず、確定申告が必要です。

保険料を負担していない人が保険金を受け取る場合は贈与税

自分で保険料を負担せず、保険金を受け取る場合は贈与税が発生します。

受け取った保険金は全額、課税の対象になります。

ただし、贈与があったからといって必ず贈与税がかかるわけではありません。

贈与税は110万円まで非課税です。この金額を基礎控除額といいます。基礎控除額を差し引いた金額に対し、以下の税率を適用して計算します(一般贈与の場合)。

| 課税される所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円を超え 330万円以下 | 10% |

| 330万円を超え 695万円以下 | 20% |

| 695万円を超え 900万円以下 | 23% |

| 900万円を超え 1,800万円以下 | 33% |

| 1,800万円を超え 4,000万円以下 | 40% |

| 4,000万円超 | 45% |

引用元:No.4408 贈与税の計算と税率(暦年課税)|国税庁

仮に養老保険の満期金として400万円を受け取ったとすると、贈与税額は次のように計算します。

4,000,000円‐1,100,000円=2,900,000円(基礎控除後の課税価格)

2,000,000円×10%+(2,900,000円‐2,000,000円)×15%=335,000円

贈与税の税率は所得税と同じで超過累進税率なので、所得の高い部分には高い税率が適用されます。

養老保険の満期金にかかる税金の納税方法

次に納税の方法についてですが、こちらも契約期間や受け取り方、発生する税金の種類によって変わってきます。

【所得税・住民税が発生するケース】

(保険料を負担する人が自分で保険金を受け取った場合)

- 契約期間が5年以下

- 契約期間が5年以上で一時金として受け取る

- 契約期間が5年以上で年金として受け取る

【贈与税が発生するケース】

(保険料を負担していない人が保険金を受け取った場合)

契約期間が5年以下の養老保険の場合

契約期間が5年以下の養老保険について満期金を受け取ったときは、所得税および住民税について源泉分離課税されます。そのため、支払いを受ける時に保険会社が源泉徴収をして納税します。

この方式は預金利息や株式の配当金に対する課税方式、会社の給料と同じようなイメージです。

銀行預金の利息について確定申告で手続きしたことはありませんよね?預金利息として通帳に記帳されている金額は、所得税や住民税が差し引かれたあとの金額なのです。

この場合も同じように処理されるので、他に手続きは必要ありません。

契約期間が5年を超える養老保険の所得税

会社員・公務員(給与所得者)の場合

一時所得が生じている場合は、確定申告が必要です。

年金形式で受け取る場合は雑所得になりますが、会社員や公務員であれば年間で20万円までであれば確定申告の手続きは不要です。

ただし、他の理由(医療費控除や住宅ローン控除など)があって確定申告をする必要があるときは、20万円以下でも確定申告が必要になります。

自営業者の場合

自営業者の場合は、一時所得の場合も雑所得の場合も所得の金額に関係なく納税義務がありますので、確定申告を行ってください。

年金受給者の場合

年金受給者の場合、一時所得については他の人と同じように確定申告の義務があります。

雑所得の場合は給与所得者と同様の扱いになります。

契約期間が5年を超える養老保険の住民税

会社員・公務員(給与所得者)の場合

一時所得で確定申告の手続きをしたのであれば、そのデータが市区町村へ自動的に送られますので、住民税の手続きは必要ありません。

雑所得で20万円を超えており、確定申告をした場合も同様です。

ただし、雑所得で20万円以下の場合、確定申告の義務はなくても住民時の申告は必要です。

ここは誤解している人が多いところです。詳細についてはお住まいの市区町村に問い合わせて確認してください。

参考記事:仮想通貨所得と住民税の確定申告|森総合税理士法人

自営業者の場合

自営業者の場合は所得の種類や金額にかかわらず確定申告が必要ですので、そのデータは自動的に市区町村へ送られます。そのため、住民税の手続きは不要です。

年金受給者の場合

年金受給者の場合は給与所得者と同じです。

贈与税

満期金として受け取った保険金が110万円を超えていれば、申告の義務があります。贈与税の申告も所得税と同じで、贈与を受けた翌年の2月1日~3月15日の間に行います。

申告の方法は所得税の確定申告と同じで、申告書に記入して税務署に持参または郵送するか、e-Taxを利用することができます。

まとめ

養老保険の税金は保険料負担者や保険金受取人の職業などによって、納める税金や税額、手続きが変わります。

うっかりすると申告漏れや申告ミスが起きますので、わからなければ保険会社や最寄りの税務署に問い合わせて確認し、正しく手続きをするようにしましょう。

「生命保険に加入したいけどどれがお得なのかわからない」

「保険料の負担がきついから解約しようか迷っている」

「自分にとって一番最適な保険に入りたい」

現在日本で加入できる生命保険会社は数十社にのぼり、各社それぞれたくさんのプランを提供しているため、一人で保険選びをするのは非常に難しいです。

保険のビュッフェが提供する無料保険相談サービスでは、保険の専門家(ファイナンシャルプランナー)があなたに最適な保険を紹介してくれます。

保険相談は無料で出来ますし、もちろん「お話だけ聞いて加入しない」でもOK!

ご検討ください。

※保険の見直し一つで年間数万円以上の保険料が変わってくることもあります