会社員は給料という収入金額が決まっており、個人事業主やフリーランスと違って仕事に使った支出を自由に経費にすることができません。

そのため国や自治体に支払う所得税や住民税は安くできない、と考える人も少なくありません。

しかし実は少し工夫をすると、驚くほど節税することが可能になります。

本ページでは代表的な4つの節税方法をご紹介します。

Contents

積立型保険

積立型保険とは長期的な保険で満期になるとお金が戻ってくる貯蓄性のある保険です。以下を目的とします。

- 火災

- 傷害

- 病気等に対する保障と貯蓄の両方

なぜ節税になるか、代表的な保険を見ながら説明します。

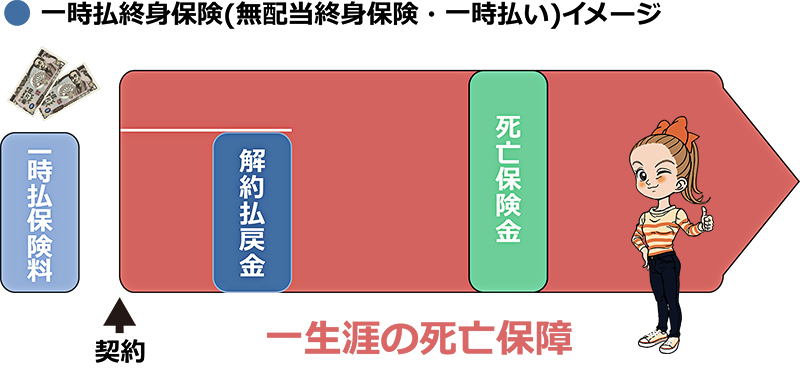

積立型終身保険

貯蓄性のある保険で最も知名度の高いのが積立型終身保険です。

積立型終身保険:保険期間が一生涯のもの。死亡時に給付金等が支払われる保険。

解約するとお金が戻ってくるため、貯蓄性があります。

積立型終身保険の保険料(掛け金)は生命保険会社や加入時の年齢で掛金が異なりますが、月額10,000円~20,000円程度のプランが多いです。

積立型終身保険には生命保険料控除という税制優遇処置が適用され、最大40,000円の所得控除がされます。

※下の表は2014年以降に締結した生命保険契約の所得税の控除額です

| 年間の支払保険料 | 所得控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円~4万円 | 支払保険料等×1/2+1万円 |

| 4万円~8万円 | 支払保険料等×1/4+2万円 |

| 8万円以上 | 一律4万円 |

一般的に貯蓄型、積立型の終身保険の保険料は月1万円以上となる場合がほとんどなので、必然的に年間の保険料支払い額は8万円以上となります。

そのため控除額は最大値である4万円が適用されます。

また非常にややこしいですが、生命保険控除は住民税でも適用されます。上の表は所得税に関する控除額です。

住民税の生命保険控除額は下の表の通りです。

| 年間の支払い保険料 | 所得控除額 |

|---|---|

| 1.2万円以下 | 保険料の全額 |

| 1.2万円~3.2万円 | 保険料×1/2+6千円 |

| 3.2万円~5.6万円 | 保険料×1/4+1.4万円 |

| 5.6万円以上 | 一律2.8万円 |

こちらは上限が7万円となっているため、一般的に貯蓄型の生命保険を掛けている場合上限の28,000円が適用されます。

非常にややこしいですが、月7千円以上くらいの生命保険を掛けていれば所得税の所得控除が4万円、住民税の所得控除が2.8万円引かれることを覚えておきましょう。

所得控除について

上記の所得税4万円、住民税2.8万円の控除はこの金額がそのまま税金免除されるわけではありません。

実はこれはあくまで所得控除額の話で、実際安くなる税金はもう少し安いのです。

まず所得税から解説すると、所得税は所得に応じて計算されます。

下の表が所得税の計算方法です。

| 課税所得額 | 税率 | 控除額 |

|---|---|---|

| 千円~194.9万円 | 5% | 0円 |

| 195万円~329.9万円 | 10% | 97,500円 |

| 330万円~649.9万円 | 20% | 427,500円 |

| 695万円~899.9万円 | 23% | 636,000円 |

| 900万円~1,799.9万円 | 33% | 1,536,000円 |

| 1,800万円~3,999.9万円 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

この課税所得額というのを求めるのにもまたやや複雑な解説が必要になるので本ページでは省略しますが、一般的に会社員で年収500万円の人は課税所得額が195万円~329.9万円に該当し、税率10%が適用されます。

生命保険控除はこの課税所得額が控除されるというものです。

なので、年収500万円の人が生命保険控除によって4万円の控除を受けると課税所得額が4万円引かれ、結果そのうちの10%分税金が安くなるというわけです。

一例を挙げると、年収500万で課税所得額が300万円だったとした場合、所得税は202,500円となります。

【300万×10%-9万7500円=20万2500円】

ここで生命保険控除が4万円あると、課税所得額が296万円となり、所得税は19万8500円となります。

【296万円×10%-9万7500円=19万8500円】

つまり4,000円の節税効果となるわけです。

ここまでが所得税の節税です。

ここからさらに住民税が引かれるわけですが、住民税の場合一律10%の税率となるので、2.8万円の控除があった場合、2,800円の節税となります。

合計で6,800円の節税となるわけです。

1年間だけ見ると少ない金額に見えるかもしれませんが、保険払込期間が30年だとすると6,800円×30年=204,000円もの節税効果があるわけです。

個人年金保険

終身保険と並んで節税効果が期待できるものに個人年金保険があります。

個人年金保険:国民年金や厚生年金などの公的年金以外で個人的に生命保険会社などに支払う年金保険。

老後に備えての貯蓄の意味を持っているため、満期(60歳等)を迎えると掛け金以上のリターンが期待できます。

毎月の掛け金はさまざまですが平均すると15,000円~16,000円程度が多いです。

個人年金保険も終身保険と同様生命保険控除が適用されます。

適用される上限額、控除額の計算は上述した終身保険と同じです。

ここで注意したいのは生命保険控除の控除枠についてです。

生命保険控除の3つの枠

生命保険控除は新制度以降(2012年以降)上限4万円の3つの枠、合計12万円が用意されています。

その3つとは下記の通りです。

| 控除枠 | 対象となる主な保険の種類 |

|---|---|

| 新生命保険料控除 | 死亡保険、所得補償保険、学資保険等 |

| 新個人年金保険料控除 | 個人年金保険等 |

| 介護医療保険料控除 | 医療保険、介護保険等 |

個人年金は医療保険や死亡保険と別に枠が用意されています。

例えば終身医療保険で毎月1万円、個人年金保険で1万円積み立てていけば合計で所得税8万円、住民税5.6万円が控除対象となるわけです。

前項の例、年収500万円の会社員ならおおよそ年間1万3600円の節税となります。

積立型の死亡保険や個人年金保険は万が一のことがない場合、返戻金が100%以上となっていることがほとんど。万が一に備えつつ積立貯金ができ、節税も出来るまさに一石三鳥となるわけです。

学資保険

学資保険は将来子供が進学等する場合のために支払う保険料で、満期時には掛け金の110%前後お金が戻ってきます。毎月の掛け金は10,000円程度というものが多いです。

学資保険は100%積立型の保険なので返戻率も高く、預金をしながら節税も出来る魅力的な金融商品です。

しかし学資保険は先述した通り、新生命保険料控除枠の中に入っているので死亡保険や所得補償保険、養老保険等に加入していると控除が受けられない可能性が高いです。

生命保険控除まとめ

これまで3種類の積立型保険を見てきました。

年収500万円で扶養家族が2人いる人が個人年金保険月15,000円、学資保険または積立型終身保険を月10,000円支払っている場合、どれだけの節税になるでしょうか。

所得税の控除額が40,000円×10%×2種類=8,000円、住民税の控除額28,000円×10%×2種類=5,600円となり、合計13,600円の節税です。

保険払込期間が30年だとすると13,600円×30年=408,000円も節税になるのです。

また、共働きで夫婦共に働いている場合、それぞれ生命保険控除を適用することが出来るので効果的に使えばかなりの節税効果が期待できます。

企業年金、確定拠出年金(401K)

企業年金や確定拠出年金は国民年金や厚生年金以外の年金で、中には節税になるものもあります。詳しく見ていきましょう。

企業型年金及び企業型確定拠出年金

企業年金には以下の3つがあります。

- 厚生年金基金

- 確定給付企業年金

- 企業型確定拠出年金

厚生年金基金と確定給付企業年金は簡単にいうと、従業員のために企業が掛金を支払う年金です。

- 厚生年金基金が運用:厚生年金基金

- 企業が運用:確定給付企業年金

企業型確定拠出年金の掛金は企業、運用は従業員個人が行います。また企業が支払う掛金にプラスして、個人も掛金を支払うことができます。

支払う金額は給料金額により異なります。個人が支払った掛金は全額が所得控除になります。

個人で入る確定拠出年金

勤めている会社が企業型確定拠出年金を導入していない場合は、個人型確定拠出年金に加入することができます。

個人型確定拠出年金は掛金の支払いと運用を自分で行います。月額掛金の上限は23,000円で、支払った掛金は全額が所得控除になります。

個人で入る確定拠出年金について節税効果を計算してみましょう。

年収500万円で扶養家族2人の場合、確定拠出年金に月23,000円、年間276,000円支払っている場合。所得税の控除額は276,000円×10%×=27,600円、住民税の控除額276,000円×10%=27,600円となり、合計55,200円の節税です。

つまり確定拠出年金は掛金全額を貯金しつつ、所得税と住民税合わせて2割の税金が戻ってくる非常に優れた節税商品といえます。

家族合わせて医療費10万円以上で医療費控除

病気やケガで診察や入院をしたときの病院代や薬代は医療費控除になります。

医療費控除の対象となる医療費は美容整形の費用や健康診断の費用は対象になりませんが、出産費用(高額医療で戻ってくる分を除く)やインプラントなどの歯科治療は対象です。

また自分の医療費だけでなく、生計を一緒にしている家族全員分が使えます。控除の対象となる金額は一般には10万円を超えた金額です。

例えば15万円なら5万円が対象です。

ただし所得金額が200万円未満の人は、所得金額×5%を超えた部分が医療費の対象になります。

ちなみにいずれにしても医療費控除は年末調整できないため、確定申告が必要です。

年収500万円で扶養家族2人の場合、年間150,000円の医療費を支払った場合の節税効果について見てみましょう。

所得税の控除額は50,000円×10%×=5,000円、住民税の控除額は50,000円×10%=5,000円となり、合計10,000円の節税です。

ふるさと納税を活用

節税とは少し違いますが、ふるさと納税の活用も考えましょう。

ふるさと納税を行うと翌年の住民税とその年の所得税合わせて、ふるさと納税から2,000円を除いた金額分の税額が控除されます。

例えば10,000円ふるさと納税をすると、2,000円を引いた8,000円の税金が控除されるのです。ふるさと納税は上限が決まっており、年収500万円で扶養家族2人の場合、およそ5万円~6万円ぐらいが上限です。

ふるさと納税すると自治体から特産品などのお礼をもらえます。5万円~6万円程度のふるさと納税をするとその分税金が控除されるため、実質2,000円で各自治体の特産品をもらえるというわけです。

ふるさと納税の詳細については、ふるさと納税とは?メリットとデメリットを分かりやすく解説をご参考ください。

まとめ

会社員は個人事業主と違って自由に支出を経費にすることができません。そのため節税ができないと思いがちですが、そんなことはありません。

特に積立型保険や確定拠出年金は貯蓄もでき節税もできるすぐれたものです。それぞれの方法の特徴を理解し、自分に合った節税を行いましょう。